GNO- Tín dụng tăng chậm hơn huy động trong nửa đầu năm, tuy nhiên, các chính sách hỗ trợ đang bắt đầu triển khai được kỳ vọng tạo tác động trong nửa cuối năm, giúp cải thiện lợi nhuận ngân hàng.

Tất cả ngân hàng tăng trưởng tín dụng dương

Trong báo cáo kết quả hoạt động ngân hàng 6 tháng đầu năm 2023, Ngân hàng Nhà nước (NHNN) cho biết, tính đến ngày 30/06/2023, dư nợ tín dụng nền kinh tế đạt trên 12.49 triệu tỷ đồng, tăng 4.73% so với cuối năm 2022.

Trong đó, cơ cấu tín dụng tiếp tục tập trung vốn cho lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên theo chủ trương của Chính phủ, đóng góp tích cực vào tăng trưởng GDP cả nước. Tín dụng đối với các lĩnh vực tiềm ẩn rủi ro được kiểm soát.

NHNN cũng điều chỉnh tăng chỉ tiêu tăng trưởng tín dụng năm 2023 cho các tổ chức tín dụng với mức giao toàn hệ thống khoảng 14%, nhằm tháo gỡ khó khăn cho sản xuất kinh doanh trong bối cảnh tăng trưởng kinh tế 6 tháng đầu năm thấp hơn so với kịch bản đề ra, các nguồn vốn trong nền kinh tế khó khăn.

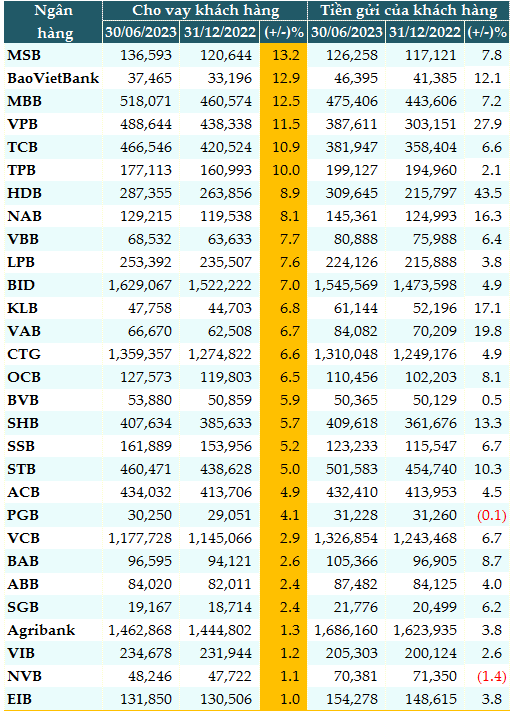

Dữ liệu từ VietstockFinance cho thấy, tổng cho vay khách hàng tại 29 ngân hàng đã công bố BCTC là gần 10.6 triệu tỷ đồng đến thời điểm 30/06/2023, tăng 6% so với đầu năm. Tất cả các ngân hàng đều tăng trưởng tín dụng dương tính đến cuối quý 2. Đây là điểm tích cực so với thời điểm cuối quý 1 – có 8 ngân hàng tăng trưởng âm.

MSB là ngân hàng dẫn đầu về tăng trưởng tín dụng với mức tăng 13.2% so với đầu năm, đạt 136,593 tỷ đồng. Kế đến là BaoVietBank (+12.9%), MB (+12.5%), VPBank (VPB, +11.5) và Techcombank (TCB, +10.9%).

Xét về giá trị tuyệt đối, BIDV (BID) cho vay khách hàng cao nhất hệ thống với hơn 1.6 triệu tỷ đồng, dù chỉ tăng 6% so với đầu năm. Ngay sau đó là Agribank cho vay khách hàng gần 1.5 triệu tỷ đồng, chỉ nhích nhẹ 1.3%; VietinBank và Vietcombank xếp thứ ba và thứ tư, lần lượt với gần 1.4 triệu tỷ đồng (+6.6%) và gần 1.2 triệu tỷ đồng (+2.9%).

Nhóm ngân hàng tư nhân cách khá xa khi MB và VPB chỉ đạt 518,071 tỷ đồng và 488,644 tỷ đồng cho vay khách hàng.

Lãi suất giảm, tiền gửi vào ngân hàng vẫn tăng cao hơn tín dụng

Theo NHNN, trong 6 tháng đầu năm, lãi suất tiền gửi và cho vay bình quân của các giao dịch phát sinh mới bằng VND của các ngân hàng thương mại giảm khoảng 1%/năm so với cuối năm 2022. Các ngân hàng thương mại đã chủ động điều chỉnh, triển khai các chương trình/gói tín dụng ưu đãi để giảm lãi suất cho vay với mức giảm khoảng 0.5 – 3.0%/năm, tùy đối tượng khách hàng, đối với các khoản vay mới. NHNN cũng đã 4 lần điều chỉnh giảm lãi suất với mức giảm 0.5 – 2.0%/năm.

Dữ liệu VietstockFinance cho thấy, tổng tiền gửi khách hàng tại 29 ngân hàng tính đến 31/03/2023 là gần 10.7 triệu tỷ đồng, tăng 7% so với đầu năm. Chỉ có 2/29 ngân hàng có lượng tiền gửi khách hàng giảm là PGB và NVB, các ngân hàng còn lại tăng trưởng dương với tốc độ bình quân 9.6%.

HDBank (HDB) là ngân hàng dẫn đầu về tốc độ tăng trưởng khi huy động được 309,645 tỷ đồng, tăng gần 44% so với đầu năm. Kế đến là VPB tăng gần 28% (62,234 tỷ đồng) và VAB tăng 20% (84,082 tỷ đồng).

Xét về giá trị tuyệt đối, Agribank mới là ngân hàng có lượng tiền gửi khách hàng cao nhất hệ thống với gần 1.7 triệu tỷ đồng, dù chỉ tăng nhẹ gần 4% so với đầu năm. Xếp ngay sau đó là BIDV với hơn 1.5 triệu tỷ đồng (+5%), VCB xếp thứ ba với gần 1.33 triệu tỷ đồng (+7%) và CTG ghi nhận hơn 1.31 triệu tỷ đồng (+5%). Sacombank (STB) dẫn đầu nhóm ngân hàng tư nhân với 501,583 tỷ đồng, tăng hơn 10% so với đầu năm.

Cải thiện tín dụng trong nửa cuối năm nhờ nhiều chính sách được triển khai?

Tín dụng tăng chậm hơn huy động, nhưng mức chênh lệch không nhiều, dẫn đến tỷ lệ tối đa dư nợ cho vay so với tổng tiền gửi (LDR) cũng không thay đổi nhiều. So với đầu năm, có đến 16/29 ngân hàng có tỷ lệ LDR giảm, tính đến cuối quý 2, nhưng mức chênh không nhiều. Tỷ lệ LDR giảm so với đầu năm có thể lý giải bởi tín dụng tăng trưởng chậm.

Theo quy định từ Thông tư 22: “Ngân hàng, chi nhánh ngân hàng nước ngoài phải duy trì tỷ lệ dư nợ cho vay trên tổng tiền gửi tối đa 85%”. Tỷ lệ LDR dao động từ 80 – 85% là mức tốt nhất để ngân hàng tạo ra lợi nhuận mà vẫn có thể kiểm soát được rủi ro.

Theo thống kê, chỉ có 9/29 ngân hàng có tỷ lệ LDR dưới 85%. Một số ngân hàng vẫn ghi nhận tỷ lệ này vượt 100% như SeABank (111.81%), TCB (106.78%), VPB (106.02%)…

Tỷ lệ LDR vượt 100% cho thấy các ngân hàng này đang cho vay nhiều hơn nguồn vốn huy động được. Dù cho thấy khả năng sinh lời cao hơn nhưng đồng thời rủi ro thanh khoản tại các ngân hàng này cũng cao hơn.

PGS.TS. Đinh Trọng Thịnh – Chuyên gia kinh tế nhận định: “Lượng tiền gửi vào ngân hàng cao hơn cho vay sẽ làm ảnh hưởng đến lợi nhuận ngân hàng. Đây là một trong những vấn đề cực kỳ quan trọng đối với ngân hàng. Rõ ràng, nếu ngân hàng huy động được tiền mà không cho vay ra được thì vẫn sẽ phải trả lãi, trả chi phí, sẽ làm cho hiệu quả kinh doanh của ngân hàng giảm xuống. Nếu lượng vốn tồn đọng nhiều, không cho vay được thì thực sự là vấn đề nguy hiểm cho hoạt động của ngân hàng”.

Thực tế, trong thời gian qua, hoạt động của các ngân hàng thương mại gặp nhiều khó khăn, doanh nghiệp trong nền kinh tế có hoạt động sản xuất kinh doanh không như mong muốn. Vì thế, doanh nghiệp có vòng quay vốn giảm, doanh nghiệp không có nhu cầu vốn thì không vay ngân hàng.

Một điều cải thiện là trong tháng 6 – 7 vừa qua là lượng đơn hàng đã quay trở lại, nhập khẩu cũng tăng lên, nhiều khu công nghiệp hiện nay đang thiếu lao động nghiêm trọng. Do đó, ông Thịnh cũng hy vọng thời gian còn lại của năm 2023, hoạt động sản xuất kinh doanh và xuất nhập khẩu sẽ phục hồi, nhu cầu về vốn sẽ tăng lên, hoạt động cho vay mới sẽ đẩy mạnh lên được.

Để cải thiện tình hình tín dụng và hỗ trợ cho nền kinh tế, thời gian qua, NHNN cũng đã chỉ đạo các tổ chức tín dụng triển khai khẩn trương chính sách hỗ trợ lãi suất đối với khoản vay của doanh nghiệp, hợp tác xã, hộ kinh doanh theo Nghị định 31/2022/NĐ-CP.

Đối với lĩnh vực bất động sản, NHNN cũng đã chỉ đạo tập trung nguồn vốn vào các dự án đủ điều kiện pháp lý, có khả năng tiêu thụ sản phẩm, có khả năng trả nợ vay đầy đủ và đúng hạn, đáp ứng nhu cầu thực của người dân, nhất là các dự án nhà ở xã hội, nhà ở công nhân, nhà ở phù hợp với thu nhập của người dân và các loại hình bất động sản phục vụ mục đích sản xuất, kinh doanh, an sinh xã hội có hiệu quả cao, có khả năng trả nợ và phát triển.

NHNN sẽ tiếp tục chỉ đạo các tổ chức tín dụng tăng trưởng nhanh tín dụng đi đôi với chất lượng tín dụng và an toàn vốn vay; hướng nguồn vốn tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng của nền kinh tế theo chủ trương của Chính phủ; đảm bảo hoạt động tín dụng an toàn, hiệu quả; tiếp tục kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro; tạo điều kiện thuận lợi cho doanh nghiệp và người dân tiếp cận vốn tín dụng ngân hàng.

Thông tư số 06/2023/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư 39/2016/TT-NHNN ngày 30/12/2016 (Thông tư 39) quy định về hoạt động cho vay của tổ chức tín dụng đối với khách hàng cũng được ban hành. Thông tư này có hiệu lực thi hành từ ngày 01/09/2023, được kỳ vọng mở ra cánh cửa lớn để người vay vốn có thể tiếp cận được nguồn vốn từ ngân hàng, kích thích tăng trưởng tín dụng và giảm nhiều hệ lụy về mặt xã hội.

Trong nửa cuối năm, bên cạnh dư địa tín dụng còn lại, Công ty chứng khoán VNDirect kỳ vọng những ngân hàng có tỷ lệ cao về cho vay bán lẻ có nhiều cơ hội để cải thiện tăng trưởng tín dụng khi Việt Nam đang dần bước vào giai đoạn phục hồi ban đầu. Ngược lại, những ngân hàng có tỷ lệ cho vay bất động sản cao có thể gặp khó khăn trong việc mở rộng tín dụng khi Thông tư 06 sẽ giới hạn khả năng tiếp cận vốn của các doanh nghiệp.

theo Cát Lam/fili.vn